記事内に広告を含む場合があります

詳しく見る公開日:2025.10.27

更新日:2025.10.29

企業間クレジットカード決済はこうやる。現場ユーザーがメリットを解説

企業間取引(BtoB)でのクレジットカード決済が普及してきてるって聞くけど、実際どうなんだろう?

従来の振込と比べて何がいいのか、どれくらいのコストで導入できるのか…?

こんな疑問にお答えします。

ユーザーが解説。企業間カード決済、こうやって導入しています

筆者(Web制作業)はクライアントへの請求に、銀行振込と併用してクレジットカード決済を導入しています。

カード決済できる請求書をメールで送り、クライアントはカード情報の入力で決済完了。請求書はそのままPDF保存でき、インボイス制度にも対応しています。

特に”月極契約の定期決済”は、現在ほぼ100%カード決済。毎月請求書が自動で送付されると同時に保存済みカードで決済までされるので、請求・回収にかかるリソースが大幅に削減され、未払いリスクも実質ゼロになりました。

利用しているのは「Square(スクエア)」。信頼性の高い決済プラットフォームです

利用しているのは「Square スクエア」という決済プラットフォーム。

Twitter(現X)の創業者ジャック・ドーシー氏による企業で、日本ではSquare株式会社(本社:東京都港区)が運営しています。

ITレビューサイト「ITReview」ではアワードを受賞しており、アメリカ本社Block, Inc.は2025年、世界を代表する上場企業500社で構成されるS&P500に採用されました。

Squareのコストは3.25%決済手数料のみというシンプル体系。また入金は週1回、一部銀行では最短翌日!*というスピーディさも魅力。

*三井住友銀行・みずほ銀行を指定で、翌営業日に入金。

決済手数料のコスト感も、これから紹介するベネフィットを考えると格安です。

Squareは店舗でのキャッシュレス決済をはじめ、多彩なシーンでの機能を備えていますが、ここでは企業間取引に最適なクラウド請求書機能「Square請求書」について解説します。

実際の使い方も解説!

Square請求書の使い方についても、以下の記事で解説しています。

安心してお試しください。

企業間カード決済の導入で、こんな課題が解決できます

これまで主流だった銀行振込での請求では、以下の悩みがつきものでした:

- 請求書を発行してから入金まで時間がかかる

- 期日管理や督促にリソースが取られる

- 支払い状況の管理が煩雑になる

etc.

こうした「手間」「遅れ」「見えづらさ」は、小規模事業から中堅企業まで共通する課題です。

クレジットカード決済を導入することで、これらの課題がどのように変わるのか。ここからは、筆者自身が実際に体験して感じた、おもな5つのメリットを紹介します。

77%が請求当日に支払い完了!

企業間取引では「末締め・翌月末払い」や「納品月の翌月末払い」が一般的です。つまり、請求書を発行してから実際に入金されるまで平均30日前後。決してキャッシュフロー上、好ましいスケジュールではありません。

対してカード決済の請求書は、支払いまでの日数が短い傾向にあるのが特徴。

Squareでは、77%が請求当日に支払われている公式データがあります。

(公式サイトより)

取引先に請求したら、その日に支払われている!

こんな経験をした方は、なかなかいないのではないでしょうか。

支払い通知により入金チェックの手間がなくなる

「あの請求、もう入金されたかな?」と口座を開く──。多くの企業で、そんな確認作業が日常的に行われています。ネットバンクに都度ログインして金額や振込名義を照合する作業は、件数が増えると大きな負担です。

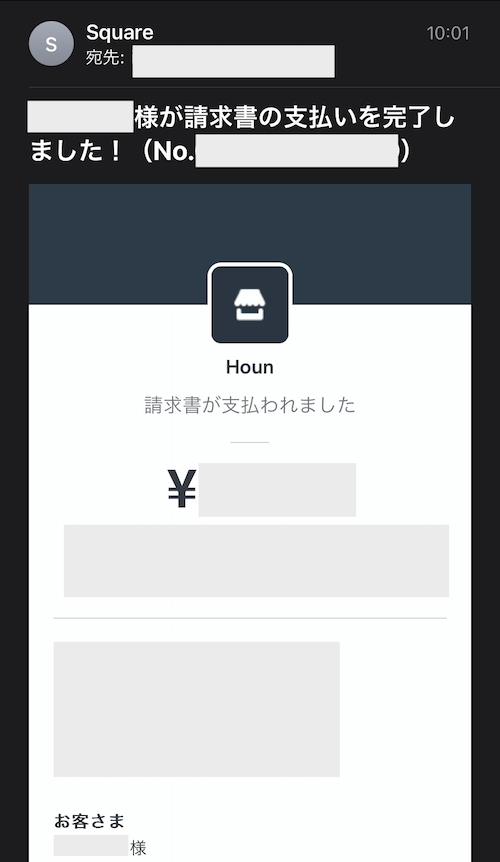

Square請求書では支払い完了時にメール通知が届くため、手動チェックの手間は不要です。

さらに、支払い側にも同様の通知が届くので、お客様にとっても安心。

「送った・届いた・支払われた」がすべて可視化されることで、双方にとって取引全体の安心感が高まります。

自動リマインダで、督促リソースとストレスが激減

期日を過ぎても入金がないとき、「お支払いの件、ご確認いただけましたでしょうか?」とメールを送るのは、少なからず神経を使うものです。

Square請求書では、支払い期日を過ぎると自動でリマインドメールが送信されます。

メールの内容からシステムの自動送信であることがわかるため、“人が催促している感”がなく、角を立てずにリマインドができるのが特長です。

これまで神経と手間をかけていた督促業務が、ゼロリソースで回る仕組みに変わります。

請求・支払いデータの一元管理

銀行振込を前提にした請求業務では、請求書・入金・残高の情報がそれぞれバラバラに管理されがちです。

メール送信履歴はメールソフト、請求書はExcelやPDFフォルダ、入金情報はネットバンク──

どこに何があるのかを探す時間が、気づけば少なくありません。

Square請求書を使えば、これらのデータを1つの画面で一元管理できます。

「誰に・いつ・いくら請求したか」「支払われたか」「入金予定はいつか」が一覧で確認でき、

過去の請求履歴も自動的に蓄積されます。

また、支払いステータスがリアルタイムで更新されるため、取引先とのやり取りもスムーズに。

「この請求、支払い済みでしたっけ?」という確認のやり取りが減り、社内の情報共有や経理処理も効率化します。

定期請求の自動化

単発の請求以上に威力を発揮するのが、顧問料や保守費など、同額・同内容が繰り返される定期請求です。

Square請求書では、一度カード決済の手続きをしてもらうだけで、その後は毎月自動的に請求・決済まで完了します。

請求書を毎月発行する必要も、振込確認を行う必要もありません。

決済が完了すると、双方に通知が届くため、「請求した」「支払われた」という情報共有も自動で行われます。

■参考記事:支払い側の利便性も向上

請求書の受け取り手(支払い側)にも、カード決済のメリットは多くあります。

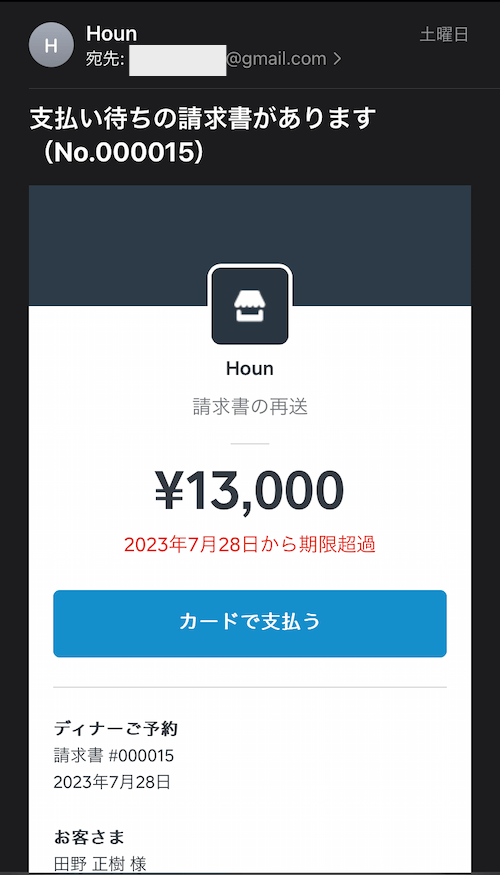

まず、メールで届いた請求書のリンクを開き、カード情報を入力するだけで支払いが完了する点。振込先の口座番号を確認したり、金額を入力したりする必要がありません。

また、振込手数料は支払い側が負担するケースが一般的ですが、カード決済では発生しないのも嬉しいポイントです。

※カード決済の決済手数料をお客様に転嫁することは、加盟店規約で禁止されています(Squareに限らず)

さらに決済ページはスマートフォンにも最適化されており、外出先でも数タップで支払いを完了できる手軽さがあります。(下図参照↓)

担当者が在宅勤務中や外出中でも対応できるため、社内承認フローがスムーズになり、支払い遅延の防止にもつながります。

こうした利便性は、取引先の満足度にも直結します。“支払いやすい請求書を出す企業”は、それだけで信頼されやすい。

Square請求書は、請求する側だけでなく、支払う側にとっても優しい仕組みです。

まとめ。企業間でも“カードで支払う”が当たり前に

企業間取引(BtoB)のカード決済は、確実に拡大傾向にあります。

アメリカン・エキスプレスが2023年に実施した調査によると、支払い側で「クレジットカードを使っている」と回答した企業は38.9%、一方で請求側で「カード決済を受け付けている」とした企業は22.2%。

つまり、「支払いたい企業」は「受け付けている企業」の約2倍というギャップが存在します。

(出典:PR TIMES|アメリカン・エキスプレス「企業間決済に関する調査」)

また、同調査では64.4%の企業が「支払いでカード決済を利用したい」と回答しており、

制度改革(インボイス制度や電子帳簿保存法)を機に、請求・支払いのデジタル化を進める動きが一層強まっていることも分かっています。

請求側としてカード決済に対応することは、単なる「支払い手段の追加」ではなく、“支払われやすい仕組み”を整えることそのものです。

入金が早く、未払いリスクが減り、相手にとっても支払いが簡単になる──。こうした積み重ねが、取引のスピードと信頼性を高めていきます。

Squareのオンライン請求書は、無料アカウント作成だけで今すぐ使い始められます。月額固定費や違約金は一切なく、実際に請求が発生しない限りコストはゼロ。

導入リスクがないので、まずは自社の取引で“カードで支払われる体験”を試してみてください。

実際の使い方も解説!

Square請求書の使い方についても、以下の記事で解説しています。

安心してお試しください。